Отклонена только транзакция

Если транзакция отклонена эмитентом карты, это значит, что у вас либо недостаточно средств на счете, либо пластик не подходит для совершения онлайн платежей. Чтобы устранить проблему, необходимо уточнить причину.

Недостаточно средств на балансе

Зайдите в мобильное приложение или интернет-банкинг, чтобы узнать баланс. Также можно запросить баланс по мобильному телефону, если нет возможности выйти в интернет.

Иногда из-за разницы в курсе валют, на оплату покупки в долларах или евро не хватает денег. Некоторые банки проводят двойную конвертацию или взимают дополнительную комиссию, увеличивающую стоимость покупки. Чтобы рассчитать необходимую сумму к оплате, умножьте стоимость товара на внутренний курс банка и прибавьте комиссию за конвертацию. Обычно курс обмена отличается от курса ЦБ РФ.

Карта не соответствует операции

Возможные причины:

- Банковская карта не активирована. Если вы только получили пластик, активируйте его на официальном сайте эмитента, в банкомате, мобильном приложении или по телефону. После этого вам будет доступна оплата счетов и платежи.

- Недостаточная категория. Неименной пластик самой низкой категории (например, Visa Electron) не подойдет для онлайн оплаты, поскольку платежные сервисы запрашивают имя и фамилию держателя. Именной дебетовой карточкой можно расплатиться в интернете, на территории России и за границей.

- Не привязан мобильный телефон. Онлайн транзакции подтверждаются секретным кодом, который направляют на привязанный телефон. Если мобильный не привязан к пластику, вы не сможете ввести код, и операцию отклонят.

Что такое транзакция по банковской карте Сбербанка и других банков

Транзакция – это операция с банковским счетом, в результате совершения которой уменьшается или увеличивается текущий баланс. Оплата покупки по карте сопровождается снятием денег.

Получение зарплаты тоже является транзакцией, поскольку на баланс поступают средства. Однако проверка остатка на счету к таким операциям не относится, если не взимается оплата.

Приходные операции

Финансовые транзакции делятся на следующие разновидности:

- внесение на счет наличных;

- перевод с другой карты;

- оформление онлайн-кредита;

- зачисление пенсии и зарплаты.

Расходные операции

Этот тип банковских операций включает в себя:

- обналичивание денежных средств;

- переводы на другие счета и пополнение электронного кошелька;

- оплата товаров и услуг;

- внесение взноса по кредитам;

- оплата штрафов.

Советы по защите денежных средств от мошенников

- Если вам кто-либо из чужих людей захотел перевести деньги, не давайте номер карточки — лучше дайте номер мобильного телефона, к которому привязана нужная вам карта. Так вы и деньги получите, если покупатель настоящий, и оставите себя в полной безопасности;

- Ни в коем случае не оставляйте в открытом доступе такие данные, как фотографии карточки (ни с лицевой, ни с тыльной стороны), фотографии паспорта и т.д. Размещать такое нельзя ни на досках объявлений, ни на странице в социальной сети, ни где-либо еще;

- Всегда будьте внимательны в интернете. Перед тем, как вводить важные данные в специальные поля для ввода, посмотрите на адрес сайта — если он отличается от настоящего адреса, значит, это так называемый «фишинг». Ваши данные в таком случае попадут прямо в руки мошенников. Пример фальшивого адреса сайта: sderdank.ru вместо sberbank.ru;

- Не пользуйтесь банкоматами и терминалами, расположенными на улицах и в других плохо проверяемых местах. Очень часто злоумышленники ставят в такие банкоматы специальные скимминг-устройства, с помощью которых они считывают магнитную ленту карточки и другие ее данные. Затем изготавливается пластиковый дубликат, которым можно расплатиться даже в обычном магазине «Пятерочка»;

- Если все-таки случилось так, что данные попали не в те руки — не ленитесь и тут же блокируйте карту. Причем делать это лучше по телефону, чтобы сэкономить время на походе в офис банка (об этом читайте, например, в данной статье). Потеряете время, зато сохраните все деньги.

Новый вид мошенничества с банковскими картами

Прогресс не стоит на месте. То же можно сказать и про аферы с кредитками. Если раньше мошенничество с банковскими картами ограничивалось заклеиванием отделения для выдачи налички и кражей пластика, то в современном мире махинации перешли в новую плоскость. Сейчас на «помощь» злоумышленникам приходят новые бесконтактные технологии и интернет, хоть и здесь большую роль играет безалаберность пользователей.

Звонок от работников банка по сервисному номеру

В последнее время стали известны факты махинации с банковскими картами Сбербанка. Для этого мошенники используют сервисному номеру организации, ведь технологически это возможно. На телефон жертвы мошенников приходит смс с номера 900 с просьбой перевести определенную сумму денег. Для этого необходимо отправить в ответ код, содержащийся в сообщении, либо операция пройдет автоматически через 600 секунд.

Через некоторое время раздается звонок с официального номера Сбербанка (8-800-555-5550), где человек, назвавшись специалистом службы безопасности банковского учреждения, просит от клиента отправить ответное смс, где указать код, пробел и словосочетание «отмена перевода». После отправки сообщения, деньги, равно как и сотрудник Сбербанка, бесследно исчезают.

Запуск вирусной программы в банкоматах и терминалах

Этот вид мошенничества – новинка на российском финансовом рынке и поражает он не владельцев зарплатных и кредитных карточек, а банкоматы. Суть мошеннической схемы заключается в том, что устройства выдачи денег заражаются специальным вирусом-трояном, который дает злоумышленникам возможность снять наличность из банкомата, введя на клавиатуре специальный код. Впервые с таким явлением столкнулись весной 2019 года.

Бесконтактные считывающие устройства с технологией Paypass

Использование платежной карточки с технологией бесконтактной оплаты PayPass разрешает производить оплату на сумму не более 1000 рублей без ввода пин-кода. Преступники пользуются этой возможностью, потому что для осуществления операции нужно лишь приложить переносной терминал к сумке или одежде, где находится кредитка. Осуществить такую махинацию е составляет труда, особенно в местах с большим скоплением народа.

Что делать, если пришло СМС о приостановке действия карты

Если вы получили подобное сообщение от Сбербанка — необходимо срочно звонить в контактный центр по номеру «900» (или через приложение). Специалист проанализирует блокировку и укажет вам на дальнейшие действия.

Если заблокированную операцию клиент совершал целенаправленно — специалист подтвердит перевод, либо попросит владельца карты дать согласие через приложение Сбербанк Онлайн (либо нажатием выделенной клавиши). Если же автоматическое списание окажется мошенническим — перевод будет отменен, а карта на время заблокируется системой безопасности.

На момент блокировки рекомендуем проверить и отключить все сторонние автоматические списания, которые привязаны к карте. Подробнее об отключении автоплатежей мы писали в предыдущей статье.

Если в ходе проверки была обнаружена компрометация данных карты и мошенническое списание рекомендуем заняться перевыпуском карты. Перевыпуск сменит номер карточки, CVV-код, срок действия и PIN-код, после чего автопокупки сторонними сервисами станут невозможны.

Как мошенники втираются в доверие

Мошенники могут действительно знать ваш номер телефона, имя и отчество, а также вашу фамилию и даже адрес. Чтобы произвести впечатление и войти в доверие, они пользуются купленными фрагментами базы данных клиентов Сбербанка.

Совсем без подготовки, разумеется, никто не звонит, хотя бы минимальная подготовка должны быть. Если звонят по базе данных, то у мошенников есть ваше полное ФИО, скорее всего дата рождения, последние цифры номеров карт, может быть даже информация об остатках на счетах (но это вряд ли). Даже если они звонят без базы данных, по произвольному номеру телефона можно определить ваше имя, отчество и первую букву фамилии, если вы клиент Сбербанка и подключили свой «Мобильный банк» к этому номеру телефона.

Имя и отчество клиента Сбербанка по номеру телефона может определить кто угодно, если у человека есть услуга «Мобильный банк» на этот номер. Тут удивляться не следует, никакой особой утечки данных из Сбербанка не нужно.

Более того, здесь видны последние 4 цифры номера вашей карты и первые 6 цифр (закрепленные за Сбером). Итак, мошенник правильно называет вас по имени и отчеству и сообщает вам о том, что якобы с вашей карты была попытка списания денежных средств:

«сегодня звонили с номера +74957862525 и даже СМС прислали с номера 900, хотели номер карты чтобы продиктовал….». Помните, что Сбербанк звонит клиентам с телефона 900 или 0440, если номер другой, с +7 495 или +7 499 — это мошенники.

«старший специалист отдела контроля операций Сбербанка России, Вавилова 19» сообщил, что совершен вход в ваш личный кабинет из города Саратов, хотя клиент проживает в городе Владивосток. — это, конечно, мошенники.

Клиенты Сбербанка в опасности

Если вы являетесь клиентом Сбербанка, то наверняка знаете, что можете переводить деньги с одной карты на другую, зная только её номер. Действительно, это очень удобно, но безопасно ли?

Если вы продаёте или продавали что-либо на Авито, наверняка вам часто предлагали перевести средства на вашу пластиковую карту. Все, естественно, соглашаются, но мало кто задумывается, кому в итоге станет известен их номер.

Зная номер карточки, злоумышленник сможет узнать и ФИО жертвы, сделав любой денежный перевод на минимальную сумму, в процессе которого система сообщит ему, кому именно придут финансовые средства (его даже не нужно доводить до конца). Таким образом, недоброжелатель будет владеть всеми необходимыми сведениями для того, чтобы тратить деньги ничего не подозревающего человека.

Виды мошенничества с банковскими картами

Обмануть или взломать банковскую систему безопасности достаточно сложно, поэтому преступники стараются любыми способами выманить информацию о карте у самого держателя. Для достижения своей цели они используют все доступные ресурсы — телефон, интернет-сайты, онлайн-банк, мобильный банк и прочие каналы.

По телефону

Данный вид мошенничества имеет множество вариаций, которые объединяет то, что владельцу карты звонят с незнакомого номера и под любым предлогом просят сообщить её реквизиты. В большинстве случаев злоумышленники используют следующие схемы:

- Выигрыш в лотерею. Преступник представляется менеджером известной компании и сообщает, что клиент стал победителем розыгрыша. Для получения вознаграждения необходимо срочно выслать реквизиты своей банковской карты.

- Звонок из службы безопасности банка. Фальшивый «сотрудник» извещает клиента о том, что его карту пытались взломать и просит уточнить данные для исправления ситуации.

Телефонные мошенники всегда говорят уверенно, имеют хорошо поставленный голос, а на любой вопрос клиента имеют заранее подготовленный ответ.

Через СМС

Эта схема имеет много общего с предыдущим способом. Разница заключается в том, что ложная информация приходит в тексте СМС-сообщения. Рассылка осуществляется с незнакомого номера, но мошенники подписываются известной компанией.

Распространённый пример подобных фейковых сообщений: «Ваша карта заблокирована. Перезвоните по номеру +7926ХХХХХХХ. Ваш Сбербанк.» Если клиент не реагирует, то преступники могут прислать повторное СМС с угрозой взыскания штрафа или комиссии. Перезвонившего просят сообщить данные карты, провести манипуляции в банкомате или интернет-банке.

Через мобильный банк

позволяет совершать операции с помощью СМС-команд. Чтобы перевести средства другому клиенту, достаточно отправить сообщение на короткий номер банка с того телефона, который привязан к карте. Мошенники используют данную опцию в следующих случаях:

- Телефон был утерян владельцем. До момента блокировки SIM-карты любой человек может списать деньги с карточки с помощью СМС-команд, перечень которых размещён на сайте любого банка.

- Клиент отказался от услуг конкретного сотового оператора и не отключил мобильный банк. В этом случае номер телефона попадёт в руки нового абонента, который может оказаться мошенником и списывать деньги посредством СМС-команд.

Благодаря использованию мобильного банка злоумышленник также легко вычислит, в какой организации владелец телефона открыл карту.

Мошенничество с переводом денег на карту

Преступники не всегда преследуют цель узнать реквизиты карты. Самый простой способ незаконного обогащения — это убедить клиента в том, что он должен перевести деньги самостоятельно. Злоумышленники предлагают приобрести товары по выгодной цене и требуют перечисления аванса или всей суммы.

Некоторые мошенники выступают в роли фиктивных компаний, которые предлагают удалённую работу в интернете с хорошим заработком. Соискателю необходимо лишь подтвердить серьёзность своих намерений и перевести определённую сумму на счёт или карту работодателя.

Распространённой схемой аферистов также является «помощь родным». Данный способ чаще всего применяется в отношении пожилых людей, которым звонят и сообщают о том, что их близкие попали в беду. Мошенники представляются сотрудниками правоохранительных органов или медицинскими работниками. Они настоятельно требуют перевести деньги, угрожая необратимыми последствиями для жизни и здоровья близких.

Через банкомат

В этом случае для хищения средств преступники используют такие способы, как:

- Скимминг. На банкомат устанавливается специальное оборудование, которое представляет собой накладку на клавиатуру и скиммер (вставляется в картоприёмник и позволяет считать данные магнитной полосы). С помощью полученных сведений мошенники изготавливают дубликат карточки и снимают с неё все средства.

- Траппинг. Относительно новый вид мошенничества с банковскими картами, который заключается в том, что преступники вставляют в картридер кусок пластика с прорезью в центре. Клиент вводит карточку в банкомат, она попадает в прорезь и остаётся в устройстве. После этого подходит злоумышленник, якобы тоже побывавший в такой ситуации, и советует ввести ПИН-код. Когда это не помогает, клиент уходит, а преступник извлекает карточку с помощью заранее подготовленных инструментов.

Мошенники, объединённые в организованные преступные группы, действуют более масштабно и создают целые поддельные банкоматы.

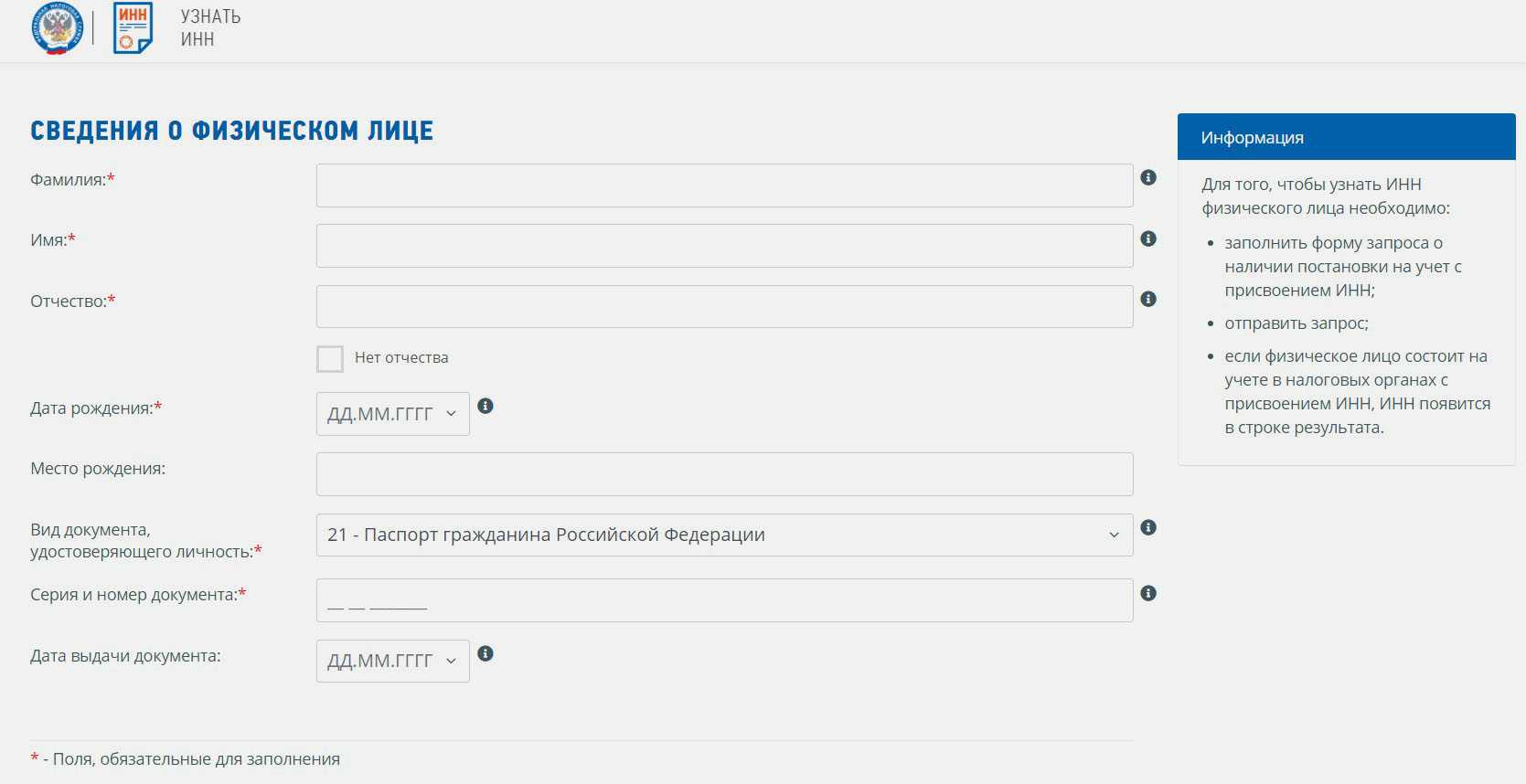

Как собирают данные из открытых источников

На сайте ФНС можно узнать ИНН по паспортным данным. Ввести нужно имя и фамилию, дату рождения, серию и номер паспорта, дату его выдачи.

Если вы ведете бизнес или раньше им занимались, данные о вас есть на сайте ФНС, достаточно указать ИНН.

В реестре исполнительных производств базы судебных приставов можно найти информацию о судебных производствах по Ф. И. О. и дате рождения. В каких ещё открытых базах можно поискать по Ф. И. О.:

■ ;

■ тексты судебных решений;

■ решения арбитражных судов;

■ картотека арбитражных дел (дела, которые сейчас в производстве);

■ база людей, которые подозреваются в совершении преступлений.

Банковские мошенники редко пользуются этими данными. Но теоретически могут, и если узнают об открытых делах, наверняка поставят вас в неловкую ситуацию. И упростят себе задачу.

Какие коды ошибок существуют и что означают

Каждая ошибка сбоя банковской системы имеет свой код:

Выше перечислено только малое количество кодов ошибок. Однако простому клиенту банка, держателю карты совсем не обязательно их заучивать. В случае возникновения различного рода неполадок всегда можно обратится в банковскую службу поддержки, где все досконально и правильно объяснят.

Что касается людей, которые по работе проводят карт оплату, должны знать все коды. Это знание поможет правильно и доступно объяснить держателю пластиковой карты причину, по которой не может быть произведена транзакция. Правильное и грамотное разъяснение сложившейся ситуации и ее причины позволит избежать многих неприятных ситуаций.

Почему же так сложно понять, что с вами разговаривает мошенник

Потому что это подготовленные специалисты. А любитель почти всегда проиграет профессионалу.

Для создателей таких схем пробив клиентов банков – просто бизнес. Который не стоит на месте, а растет и развивается.

Совершенствуются скрипты. Оттачиваются приемы психологического давления. Покупаются все более подробные базы. Работают с наиболее уязвимыми людьми.

Часто колл-центры маскируют настоящие номера банков похожими комбинациями букв и цифр. В результате 900 превращается в 9ОО – 9 и две буквы “О”, например.

Мошенники используют заранее записанные фрагменты, чтобы убедить вас в серьёзности системы. Вот пример:

Похожие примеры – здесь, здесь и здесь. Таких видео на YouTube тысячи.

Но это история не про высокие технологии. А про методы социальной инженерии. И про доверие к человеку, наделенному пусть маленькой, но властью. Тем более если он делает вид, что хочет помочь.

Раньше разводилы работали топорнее, давили авторитетом, угрожали. Теперь это “команда профессионалов”.

Каждый из них готов потратить на вас 10-20 минут времени или больше. Простая арифметика: разделите остаток на вашей карте на 5 (20% от суммы – доход сотрудника черного колл-центра). Практически наверняка вы столько за 10-20 минут не зарабатываете.

Как накажут того, кто рассчитался найденной картой?

Если человек потратил деньги с банковского счета, к которому привязана найденная карта, без ведома и без согласия его владельца, то он совершил преступление. Называется оно кражей (тайное хищение чужого имущества).

Под кражей понимают незаконное изъятие чужого имущества незаметно для окружающих или когда рядом никого нет. Если кто-то все же видел, что совершается хищение, но виновный об этом не подозревал, его действия также являются кражей (п. 2 Постановления Пленума Верховного Суда РФ от 27 декабря 2002 г. № 29 «О судебной практике по делам о краже, грабеже, разбое»).

В зависимости от стоимости похищенного имущества человек будет привлечен к ответственности – административной (ст. 7.27 Кодекса об административных правонарушениях РФ) или уголовной (ст. 158 Уголовного кодекса РФ, далее – УК РФ). Если имущество стоит не более 2500 руб., то наступает административная ответственность за мелкое хищение. Если же вещь оказалась дороже, накажут по УК РФ.

Однако в случае с банковской картой сумма похищенных денежных средств значения не имеет – ответственность будет уголовная. Оплата товаров чужой картой считается кражей, совершенной с банковского счета. Ответственность за такое преступление предусмотрена п. «г» ч. 3 ст. 158 УК РФ. Минимальное наказание – штраф 100 000 руб., а максимальное – до 6 лет лишения свободы.

Верховный Суд РФ разъяснил: кража денежных средств с банковского счета или электронных денежных средств – это тайное изъятие таких средств, например, когда безналичные расчеты или снятие наличных через банкомат осуществлялись с использованием чужой или поддельной платежной карты (п. 25.1 Постановления Пленума Верховного Суда РФ от 27 декабря 2002 г. № 29 «О судебной практике по делам о краже, грабеже, разбое»).

Кого блокируют?

Критерии сомнительных операций устанавливает Центробанк (полный список есть в Положении ЦБ РФ №375-П, стр. 41). В первую очередь рискуют так называемые «обнальщики». Это люди, которые за определённый процент проводят через свои счета безналичные деньги и превращают их в наличные — снимают в банкоматах.

Например, фирма хочет иметь наличные деньги на «серые зарплаты» или взятки. Для этого нанимают «обнальщика» — переводят ему на счёт, например, миллион рублей за якобы оказанные услуги, а наличными получают 800 тыс. рублей. Такие операции проводят, чтобы скрыть нелегальные движения денег или уйти от налогов.

Интерес банка вызовут те, кто пытается незаконно спрятать полученные деньги за рубежом. Так, компании-однодневки предоплачивают поставку оборудования, которое никогда не привезут. Также существуют компании-фантомы, созданные исключительно для ухода от налогов. По их счетам могут проходить многомиллиардные обороты.

Внимание банка гарантировано и тем компаниям, которые уплачивают незначительный налог. Если у предпринимателя на налоги и взносы уходит меньше определенного процента от дебетового оборота, то мониторинг сочтёт это подозрительным

Для каждой сферы деятельности тут свой процент, обычно 0,5-0,9%.

Что делать, если мошенники узнали номер вашей карты?

Для ответа нужно представлять себе сам процесс воровства денег. Ведь после того, как злоумышленнику становится доступна информация о пластике, ему еще нужно как-то обзавестись вашей полной фамилией.

Ни в коем случае не делитесь с чужими незнакомыми людьми своими паспортными данными! Это касается и фамилии. Если эта информация еще недоступна преступнику, вероятность того, что он сможет наугад определить вашу фамилию, минимальна. А ваша задача заключается только в том, чтобы не проговориться.

Но что делать, если уже и полная фамилия известна преступнику? В таком случае срочно звоните на горячую линию Сбербанка по номеру 8800-555-5550 или. Попросите сотрудника банка заблокировать ваш пластик. И будьте готовы назвать кодовое слово или словосочетание (контрольная информация, как правило, выглядит как ответ на вопрос по типу «девичьей фамилии матери»).

Да, вы потеряете немного времени, совершая звонок и, затем, перевыпуская карточку. Но ведь лучше так в обмен на гарантию полной безопасности, чем пустить все на поток, рискуя в любую минуту оказаться без средств на карте.

Ошибка карты 57 при оплате картой

Эта ошибка обычно возникает, когда держатель карты заблокирован для использования. Эта блокировка может произойти, когда клиент банка только что получил новую карту, несколько раз набрал неправильный пароль на терминале, после попытки мошенничества или кражи, обнаруженной банком-эмитентом карты, или в результате запроса на блокировку держателем карты.

Ошибка карты 57 значит отказать, недопустимый тип операции для данного вида карты (например, попытка оплаты в магазине по карте предназначенной только для снятия наличных).

Ошибка карты 57 значит отказать, недопустимый тип операции для данного вида карты (например, попытка оплаты в магазине по карте предназначенной только для снятия наличных).

- Если клиент только что получил карту, он должен ее активировать, иногда может понадобиться позвонить в колл-центр для разблокировки. У вас уже должен быть зарегистрированный пароль, который прилагается к вашей кредитной / дебетовой карте.

- Если вы ввели неправильный пароль в банкомате, карточном автомате или при любой другой покупке, которая запрашивает ваш пароль, для разблокировки обычно требуется, чтобы вы связались со службой поддержки банка. В таких случаях тоже может возникнуть ошибка 57. Некоторые карты можно разблокировать через колл-центр, но это случается очень редко. Поэтому мы рекомендуем вам всегда стараться сохранять свои пароли, а если вы дважды ошиблись, использовать другую карту или хранить свой пароль в надежном месте для консультации при необходимости.

Ошибка 57 может возникнуть на карте любого банка, поговорим подробно о том, почему выскакивает ошибка 57 по карте Сбербанка или Тинькофф.

Можно ли снять деньги с карты, зная лишь ее номер?

Чем больше среди населения распространяются банковские карты и счета, тем активнее в этой области развивается всевозможное мошенничество. Что только не придумывают преступники, чтобы украсть денежные средства: они звонят «из банка» и представляются сотрудниками (читайте об этом, например, здесь), чтобы вытащить из человека ценные сведения о карте; проводят фиктивные розыгрыши, в рамках которых получить «выигрыш» можно только после предоставления данных о карте. Продолжать список мошеннических схем можно сколь угодно долго.

Но одно непонятно добропорядочному человеку: почему и зачем мошенникам нужен номер банковской карты? Разве настойчивые попытки выяснить номер не бесполезны, ведь, кажется, по одному лишь номеру нельзя провести успешную кражу денег со счета?

К сожалению, снятие денег по одному лишь номеру возможно. Причиной тому послужило распространение магазинов в сети интернет: преступники в режиме онлайн покупают некий товар или услугу, представляясь владельцем карты. Деньги списываются с карточки жертвы, пока та ни о чем не подозревает.

Да, формально это сложно назвать именно снятием денег, ведь преступники лишь покупают что-то в интернете. Но, фактически, это именно кража, т.к. полученное в результате покупки имущество затем перепродается на черном рынке по низкому ценнику. Так злоумышленник получает «черную наличку», и все это — за счет жертвы.

У некоторых карт предусмотрена система безопасности, благодаря которой подобный сценарий становится невозможным. Например, к числу таких карт относится Maestro и карты Momentum. При всем желании, через них нельзя совершить покупку в интернете, не предоставив полные сведения о карте — а полные данные, благо, преступникам получить гораздо сложнее, чем обычный номер карточки.

Что еще более важно, так это особенная опасность для клиентов Сбербанка. В отличие от ВТБ, Газпромбанка и любой другой крупной банковской организации в России, Сбербанк дает возможность при совершении перевода узнать имя и первую букву фамилии получателя перевода

Можно сказать, что снятие денег только по номеру карточки — это головная боль клиентов Сбербанка, но в меньшей — клиентов остальных банков.

Какие проблемы могут возникнуть с платежами

Во время оплаты товара или услуги с банковской карты в режиме онлайн могут наблюдаться различные проблемы, которые возникают как по вине пользователя, так и из-за самого сервиса. Среди наиболее распространенных причин отклонения операций:

- Проведение технических работ. Обычно они проводятся ночью. Если транзакция зависла в ночное время, стоит повторить попытку спустя 15-30 минут либо дождаться утра, когда технические работы будут завершены.

- Некорректно указанные реквизиты. Во время ввода номера карты, срока действия или имени владельца очень легко допустить ошибку, в результате чего платеж будет отклонен. Следует убедиться в том, что данные указаны правильно и повторить попытку ввода.

Блокировка карты

Если по карте проходят сомнительные платежные операции, банк может заблокировать ее до выяснения обстоятельств. Например, держатель карты находится за пределами страны, но забыл предупредить об этом банк. Когда он рассчитывается за покупку или услугу, эмитент воспринимает транзакцию как сомнительную и блокирует счет. Во избежание подобных инцидентов стоит заблаговременно извещать банк о собственных передвижениях. Для этого необходимо позвонить на горячую линию или посетить филиал банка, подтвердить личность и сообщить специалисту время пребывания за границей и список стран, в которых будет использоваться карта.

Также счет может быть заморожен судебными приставами, а средства списаны в пользу ФССП. Для разблокировки потребуется пополнить баланс на необходимую сумму. Во всех остальных случаях нужно обращаться в банк-эмитент через мобильное приложение или по номеру горячей линии.

Окончание срока действия и холдирование

Если у банковской карты истек срок действия, транзакция пройти не сможет. Операции бывают отклонены из-за «холдирования» денежных средств. Холдированием называют резервацию определенного количества денег на срок от нескольких дней до 30 суток. Деньги удерживаются в качестве депозита за аренду транспортного средства или номера в гостинице. Платежные сервисы могут отклонять операции даже если до завершения срока действия «пластика» осталось еще две-три недели. С учетом данных особенностей специалисты рекомендуют пользоваться отдельной виртуальной карточкой для интернет-платежей.

Отклонение операции и нехватка денег на балансе

Если банк-эмитент отклонил операцию, возможно, что на балансе недостаточно денег либо для данной карты установлен запрет на онлайн-платежи. Для того чтобы снять ограничение нужно обратиться в службу поддержки своего банка. Проверять баланс удобней всего в мобильном приложении или по телефону.

Несоответствие карты операции

Другая распространенная причина отклонения операции – отсутствие привязанного к лицевому счету мобильного телефона. Онлайн-переводам требуется подтверждение. Код отправляется в СМС-сообщении на номер телефона. Во всех банках есть определенные лимиты, при превышении которых карта может быть заблокирована. Например, в Сбербанке данный лимит составляет 150 000 рублей. Для того чтобы убрать ограничение, следует обратиться в службу поддержки.