Блог

Что делать, если платеж ушел не на тот КБК?

С кем не бывает? Случайно скопировали платежки и не исправили КБК. Вообще, программа 1С меняет его автоматически при выборе того или иного налого, но что то не сработало.

Согласно пункту 7 ст. 45 НК РФ налогоплательщик, при обнаружении ошибки в платежном поручении, имеет право написать письмо в ИФНС, с помощью которого уточнить платеж.

К сожалению, таким письмом нельзя поправить ошибку в платежке, если она связана с неправильным указанием номера Федерального казначейства или с неправильным указанием наименования банка получателя.

При допущении двух вышеперечисленных ошибок, согласно действующему законодательству, обязанность по уплате налога (или взноса), будет считаться не исполненной. Поэтому придется заново платить суммы налогов (или взносов) в бюджет и платить пени. Эта норма содержится в ст.75 НК РФ.

Связанный курс

Бухгалтерский и налоговый учет для новичков + 1С:Бухгалтерия 8.3Узнать подробнее Все остальные ошибки в платежном поручении считаются не критичными. К не критичным ошибкам относится и неправильное указание КБК. Об этом сказано в письме Минфина от 19.01.2017г №03-02-07/1/2145.

Для подачи письма с уточнением неверно указанных в платежке реквизитов нет четко регламентированной формы и его можно составить в произвольной форме.

Советуем указать в таком письме следующие реквизиты:

- сумму, дату и номер платежного поручения, а так же наименование бюджетного платежа.

- информацию об уточняемом реквизите с указанием правильных данных.

К письму нужно приложить копию платежки, которую нужно уточнить.

Сотрудники контролирующих органов, после получения такого письма могут предложить предприятию произвести сверку взаимных расчетов, однако это не всегда происходит.

В течение 5 рабочих дней после получения письма, ИФНС должна принять решение об уточнении платежа и сообщить свое решение налогоплательщику. Если уточнение будет произведено, но на этот момент уже были начислены пени, то их сторнируют, об этом сказано в п.7 ст 45 НК РФ.

Предлагаем вашему вниманию образец такого письма:

Руководителю Межрайонной ИФНС России №22 по Красноярскому краю 660079, г.Красноярск, ул.60 Лет Октября д.83а.

от ООО «Метеор» ИНН 2464002233 КПП 246401001 660079 г. Красноярск, ул. 60 Лет Октября д.200, оф.200

Контактное лицо: бухгалтер Минаева Ольга Ивановна 8 902 222 66 77

Заявление об уточнении платежей в связи с допущенными ошибками

ООО «Метеор» в связи с допущенными ошибками в платежных поручениях на перечисление страховых взносов на обязательное страхование на основании п.7 ст.45 НК РФ просит уточнить следующие реквизиты:

| Платежное поручение | Реквизит, подлежащий уточнению | Правильное значение реквизита | Сумма, руб. | Назначение платежа | |

| № | Дата | ||||

| 45 | 13.02.2020 | КБК (поле 104) | 18210202010061010160 | 2182,40 | Страховые взносы на обязательное пенсионное страхование в ПФ РФ на выплату страховой пенсии за январь 2020 |

| 46 | 13.02.2020 | КБК (поле 104) | 18210202090071010160 | 287,68 | Страховые взносы на обязательное социальное страхование по временной нетрудоспособности и материнству за январь 2020 |

| 47 | 13.02.2020 | КБК (поле 104) | 18210202101081013160 | 505,92 | Страховые взносы на обязательное медицинское страхование в федеральный фонд ОМС за январь 2020 |

Кроме того, просим произвести пересчет пени, начисленных за период со дня фактической уплаты взносов в бюджетную систему РФ до дня принятия решения об уточнении платежей.

Копии платежных поручений от 13.02.2020 №45, №46 и №47 на трех листах прилагаем.

Директор ООО «Метеор» _____________________ Евсеев И.Н.

/ «Бухгалтерская энциклопедия «Профироста» 14.05.2020

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета

Как исправить ошибку в уведомлении

Порядок исправления ошибки зависит от того, где она допущена.

Ошибка в платежке, заменяющей уведомление

Ошибку в платежном поручении, которым уплачивался налог, исправить можно только путем сдачи уведомления об исчисленных суммах.

Соответственно, если ИП на ПСН допустил в платежке ошибку, то исправить ее без сдачи уведомления он не сможет. А, подав уведомление, вернуться к старому порядку уплаты платежей по платежкам, он уже не сможет. В связи с этим, рекомендуем внимательно подходить к заполнению этого документа и проверять все реквизиты перед непосредственной оплатой.

Ошибка в сумме платежа

Если ошибка допущена в сумме платежа, то нужно в блоке «Данные» указать реквизиты из прошлого уведомления (при условии, что они верные) и в поле «Сумма налога…» указать верную сумму платежа. Дублировать все остальные данные (если в уведомлении было отражено несколько платежей) не нужно. Корректировка вносится только в части ошибочных сведений.

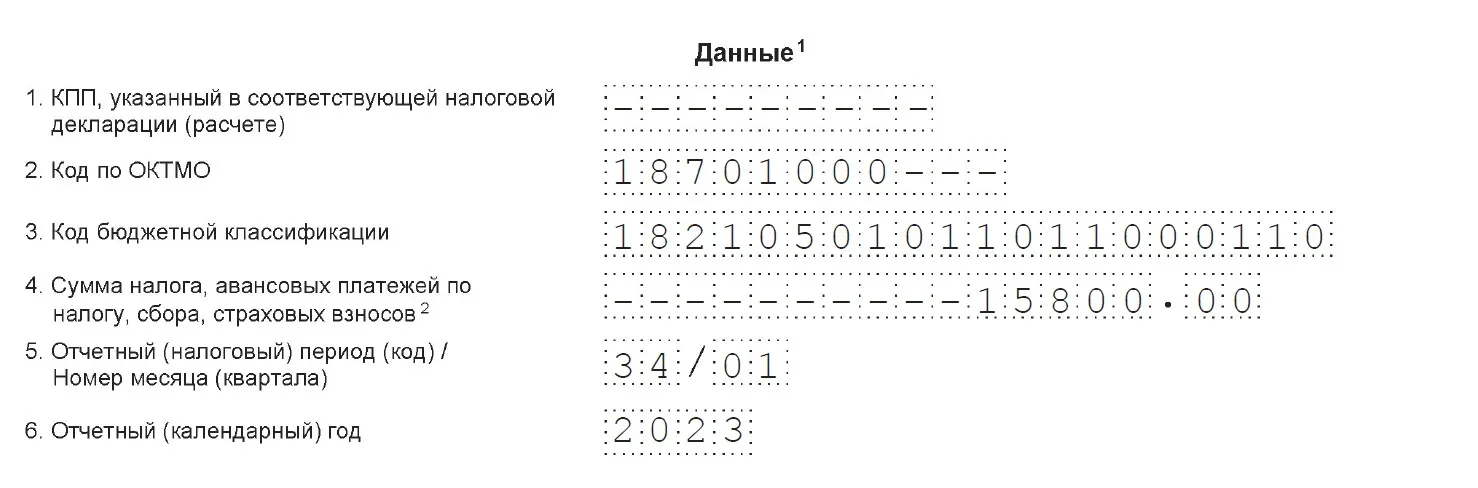

Допустим, сумма авансового платежа по УСН за 1 квартал 2023 года у ИП составила 15 800 руб., а в уведомлении он ошибочно отразил 5 800 руб. Корректирующее уведомление он заполнит таким образом:

Ошибка в КБК или ОКТМО

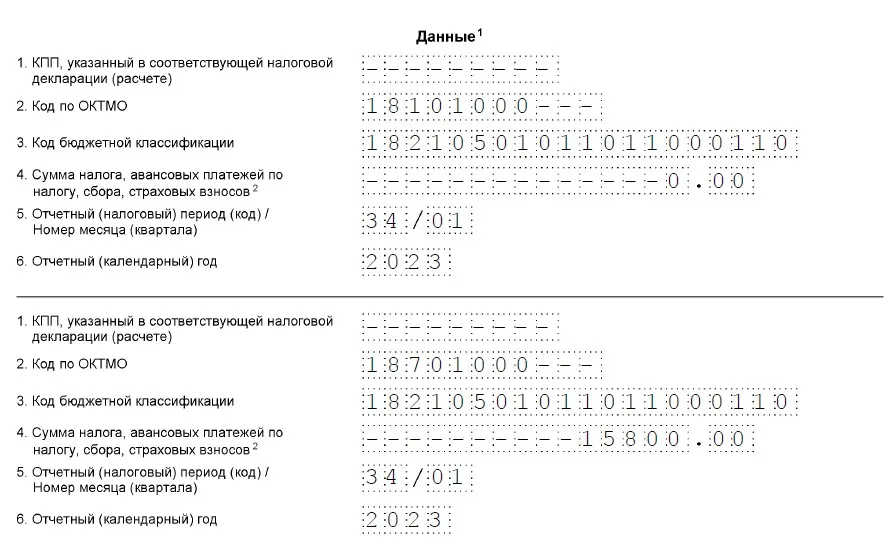

В этом случае налогоплательщику нужно будет заполнить два блока в разделе «Данные». В первом блоке в строках 1-3, 5-6 нужно отразить ошибочные реквизиты, которые были указаны в прошлом уведомлении. В строке 4 вместо суммы платежа нужно поставить «0».

Затем, во втором блоке нужно привести правильные реквизиты и в строке 4 поставить сумму платежа по уведомлению.

Например, ИП допустил ошибку в ОКТМО, указав вместо верного «18701000» ошибочный – «1810100». Уведомление он заполнит таким образом:

Воспользуйтесь сервисом СБИС для отправки уведомления в ИФНС в электронной форме. Сервис содержит только актуальные формы бухгалтерских и налоговых документов.

КБК 2020-2021 годов: что нового?

Какие принципиальные законодательные нововведения в части регулирования КБК в 2021 году вступили в силу?

Как мы уже говорили выше, сменился регулирующий коды НПА. Несмотря на эту замену, КБК на 2021 год по налогам и взносам по сравнению с 2020 годом не изменились. Но их перечень был расширен — введены новые КБК для штрафов по первой части Налогового кодекса, в том числе:

- за непредставление налоговой отчетности (КБК 182 1 16 05160 01 0002 140);

- нарушение способа представления деклараций и расчетов (КБК 182 1 16 05160 01 0003 140);

- грубое нарушение правил учета доходов и расходов и объектов налогообложения (КБК 182 1 16 05160 01 0005 140);

- непредставление налоговому органу сведений для налогового контроля (КБК 182 1 16 05160 01 0007 140);

- представление налоговым агентом документов, содержащих недостоверные сведения (КБК 182 1 16 05160 01 0008 140) и др.

Раньше все эти платежи шли на единый КБК — 18211603010016000140. Подробнее см. .

Кроме этого, обновлены КБК для административных штрафов, налагаемых в соответствии с главой 15 КоАП РФ, в т. ч.:

- за просрочку налоговых деклараций и расчета по взносам (КБК 182 1 16 01151 01 0005 140);

- непредставление (несообщение) сведений, необходимых для налогового контроля (КБК 182 1 16 01151 01 0006 140);

- просрочку постановки на налоговый учет (КБК 182 1 16 01151 01 0003 140) и др.

Проверьте правильно ли вы указали КБК на уплату взносов и налогов с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Ошибки в платежках на уплату налога, несмотря на которые деньги в бюджет поступили

Когда налоговый платеж можно уточнить

Приложение № 1 к Положению о правилах осуществления перевода денежных средств (утв. Банком России от 19.06.12 № 383-П) содержит перечень и описание реквизитов платежного поручения. Итак, если ошибки допущены в реквизитах «Банк получателя» (поле 13) и «Счет получателя» (поле 17), налог придется перечислить еще раз.

Если ошибки допущены в других реквизитах, то платеж можно уточнить. Например, если налогоплательщик неверно указал статус, ИНН и КПП плательщика (поля 101, 60 и 102), ИНН и КПП получателя (поля 61 и 103), КБК (поле 104), ОКТМО (поле 105), период, за который уплачивается налог или авансовый платеж по нему (поле 107), назначение платежа (поле 24) и т. д. Полный перечень ошибок в платежках, которые можно исправить, приведен в пункте 7 статьи 45 НК РФ и в приложении № 2 к приказу ФНС России от 02.04.07 № ММ-3-10/187.

Как оформить заявление на уточнение налогового платежа

Чтобы уточнить реквизиты в платежном поручении на перечисление налога, нужно подать заявление в инспекцию в произвольной форме (см. образец ниже). А также платежки и другие документы, которые подтвердят перечисление налога в бюджет.

Эти бумаги являются основанием для принятия решения об уточнении платежа (приложение № 2 к приказу ФНС России от 02.04.07 № ММ-3-10/187). В заявлении указывают, какая именно ошибка была допущена в платежке, и просят инспекторов уточнить платеж (абз. 2 п. 7 ст. 45 НК РФ).

Чтобы принять решение, налоговики могут провести сверку расчетов компании с бюджетом (п. 7 ст. 45 НК РФ). Решение об уточнении платежа принимается в течение 10 рабочих дней с момента получения от организации заявления и соответствующих документов. Или с момента подписания акта сверки расчетов с бюджетом (п. 6 ст. 6.1, абз. 5 п. 7 ст. 45 и абз. 2 п. 4 ст. 78 НК РФ, письмо Минфина России от 31.07.08 № 03-02-07/1-324).

В течение пяти рабочих дней контролеры должны уведомить налогоплательщика о принятом решении (абз. 6 п. 7 ст. 45 и п. 6 ст. 6.1 НК РФ). Поскольку контролеры уточняют платеж на тот день, когда компания фактически уплатила налог, то они должны пересчитать пени, которые были начислены за период со дня уплаты налога до дня принятия решения об уточнении платежа (абз. 5 п. 7 ст. 45 НК РФ).

Уточнение реквизитов в платежке на перечисление налога может производиться только в пределах одного и того же налога (письмо ФНС России от 26.10.15 № ЗН-4-1/18643). Это относится в том числе к уточнению наименования КБК (письмо ФНС России от 22.12.11 № ЗН-4-1/21889). В то же время суды указывают, что при указании неверного КБК налог считается уплаченным. И уточнение платежа возможно, даже если указан КБК другого налога (например, постановления ФАС Северо-Западного от 27.07.10 № А56-41798/2009, Дальневосточного от 30.03.09 № Ф03-1121/2009 и Западно-Сибирского от 08.10.29 № А45-8082/2009 округов).

Если инспекторы отказали компании в уточнении платежа по КБК, который относится к другому налогу, то организация вправе обжаловать это решение в вышестоящем налоговом органе или в суде (ст. 137 и п. 1 ст. 138 НК РФ).

Что такое КБК и для чего он нужен

КБК — это код бюджетной классификации. Иначе говоря, это специальный ряд из 20 чисел, по которому можно установить, что это за платеж, кто получатель и отправитель платежа, вид дохода, принадлежность платежа и т. д. Впервые такой код был установлен в 1999 году. С того времени коды менялись очень много раз. Запоминать КБК не имеет смысла. Для плательщиков предусмотрены специальные справочники КБК, которые ежегодно изменяются Минфином в зависимости от изменения законодательства. Коды разработаны на основании Бюджетного кодекса РФ. Полный актуальный список всех КБК можно найти в приказе Минфина РФ от 06.06.2019 № 85н. Также справочник КБК размещен на официальном портале ФНС. КБК нужен в финансовой системе государства для того, чтобы каждый полученный рубль налога, сбора, пошлины, штрафа, пени был учтен и проанализирован в финансовом потоке.

Что такое КБК и для чего он нужен

КБК — это код бюджетной классификации. Иначе говоря, это специальный ряд из 20 чисел, по которому можно установить, что это за платеж, кто получатель и отправитель платежа, вид дохода, принадлежность платежа и т. д. Впервые такой код был установлен в 1999 году. С того времени коды менялись очень много раз. Запоминать КБК не имеет смысла. Для плательщиков предусмотрены специальные справочники КБК, которые ежегодно изменяются Минфином в зависимости от изменения законодательства. Коды разработаны на основании Бюджетного кодекса РФ. Полный актуальный список всех КБК можно найти в приказе Минфина РФ от 06.06.2019 № 85н. Также справочник КБК размещен на официальном портале ФНС. КБК нужен в финансовой системе государства для того, чтобы каждый полученный рубль налога, сбора, пошлины, штрафа, пени был учтен и проанализирован в финансовом потоке.

Как заполнить корректировку в прил. 1 к 6-НДФЛ

С 2021 года формируется не справка 2-НДФЛ, а справка о доходах и суммах НДФЛ (прил. 1 к отчету 6-НДФЛ). Для корректировки информации в ней в ранее поданном отчете за год в корректирующий расчет включается корректирующая или аннулирующая справка.

В заголовке уточненной справки фиксируется (п. 5.2, 5.3 Порядка заполнения, регламентированного Приказом ФНС РФ от 15.10.2020 г. № ЕД-7-11/753@):

- в гр. «Номер справки» — номер ранее поданной первоначальной справки;

- в гр. «Номер корректировки сведений» — соответствующий номер корректировки (если корректирующая справка) или код «99» (если аннулирующая справка).

Корректировать надо лишь ту справку, в которой имеется ошибка, а все остальные справки повторно сдавать не нужно.

Корректирующая справка

При сдаче корректирующей справки неверная информация заменяется в базе ИФНС на правильную. При этом заполняются все разделы справки и приложение к ней, а не только графы, в которых имеются ошибки.

Число корректировок справки практически не ограничено — номера корректировок могут быть от «01» до «98».

Аннулирующая справка

Она создается для того, чтобы полностью отменить первичную справку, и подается, когда первоначальная справка подавалась ошибочно. К примеру, такое возможно, когда она сдавалась по месту нахождения головной организации, а зарплата сотруднику выплачивается в обособленном подразделении, с которым у работника трудовые отношения.

В аннулирующей справке требуется заполнить лишь заголовок и разд. 1. Остальные разделы и приложение не заполняются. Такую справку подают единожды и при этом указывают номер корректировки — «99».

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Отправка уведомления после декларации или в одно время с ней

Помните, что предоставлять уведомление необходимо только в 2 случаях (пункт 9 статьи 58 Налогового кодекса):

- срок сдачи расчёта или декларации установлен позже, чем срок внесения соответствующего обязательного платежа (взноса, авансового платежа, налога, сбора)

- ни декларация, ни расчёт по данному платежу не требуется в принципе

Если Вы сдаёте обычную налоговую отчётность, то ИФНС возьмёт из неё необходимые сведения о рассчитанных суммах соответствующих платежей, поэтому уведомление в таких случаях не нужно. И если Вы всё-таки вышлете его вместе с декларацией или после неё, налоговики откажутся его принимать. Они сообщат Вам, что по данным, содержащимся в уведомлении, уже была получена декларация.

Какие могут быть ошибки в 6-НДФЛ?

Ошибка в реквизитах

Во-первых, ошибка может быть в заполнении реквизитов на титульном листе. Например, некорректный ИНН или название организации. В этом случае меняем реквизиты, остальные данные заполняем так же, как в первый раз.

Не выделены строки 110–190 для каждой ставки налога

При заполнении раздела 2 может быть не учтено, что для каждой ставки налога строки 110–190 заполняются отдельно. В уточненном расчете добавляем строки 110–190 для каждой ставки.

Ошибки в отражении зарплаты, выплачиваемой в следующем отчетном периоде

Данные по строкам 140 и 170 не должны быть равны. Если организация выплачивает зарплату в следующем месяце, то НДФЛ удержит тоже в следующем, но начислит в текущем. Например, если зарплата на июнь 10 000 руб. выплачивается 5 июля, тогда в расчете за полугодие будут следующие данные:

|

Номер строки |

Значение |

|

110 (112) |

10 000 |

|

140 |

1 300 |

|

170 |

|

|

Раздел 1 расчета за полугодие по июньской зарплате не заполняется. В раздел 1 расчета за 9 месяцев попадут данные: |

|

|

021 |

06.07.2022 |

|

022 |

1300 |

Такой же подход применим и к зарплате за декабрь предыдущего года. Она не попадает в раздел 2 как начисленная, зато будет отражена в разделе 1 как выплаченная.

Ошибка в количестве физлиц

Исправлению также подлежит некорректное количество физлиц по строке 120. Один и тот же сотрудник не может учитываться дважды, даже если он был уволен и опять принят в штат.

Ошибка в заполнении строк 021–022

НДФЛ должен быть перечислен не позднее следующего дня после фактической выплаты зарплаты (строка 021). В строке 021 должна быть указана дата согласно требованиям НК РФ, а не дата, когда налоговый агент сделал перевод в бюджет. Данные по этой графе сверяются налоговиками с их информацией по поступлению оплаты в бюджет. И если деньги поступили позже, чем следующий день после выплаты зарплаты, налоговому агенту поступит вопрос от ФНС. Например, зарплата была выплачена 7 июня, а налог перечислен 13 июня. В строке 021 — 8 июня.

Годовой расчет 6-НДФЛ сдают по новой форме в редакции приказа ФНС России от 28.09.2021 № ЕД-7-11/845@. Подробнее об этом читайте в нашей статье.

Как заполнить уточненку, узнайте из этой статьи.

Что такое недопустимое КБК?

Недопустимое код бюджетной классификации, известное также как недопустимый КБК, это ошибка, возникающая при заполнении форм и отчетов в области государственного управления и финансовой отчетности.

Она возникает тогда, когда в графе «код бюджетной классификации» указывается номер, а не код, либо помещается неверный код. Это может произойти, если бухгалтерия ошибочно вносит номер счета вместо кода.

Недопустимый код может привести к некорректности финансовой отчетности, а также вызвать проверку со стороны налоговой и контролирующих органов.

Чтобы избежать ошибок и недопустимых КБК, необходимо тщательно проверять введенную информацию и обязательно сопоставлять коды справочника КБК.

В случае обнаружения ошибок следует обратиться к соответствующим специалистам, чтобы исправить некорректно введенный код и избежать дополнительных проблем.

Причины ошибки

В большинстве случаев подающие декларацию пользователи не могут самостоятельно определить причину отклонения. В таком исходе событий необходимо обратиться в техническую поддержку и попытаться выяснить причину самостоятельно. Первое, что нужно сделать, — авторизоваться на сайте nalog.ru, если вы ещё этого не сделали.

Далее перейти по адресу формы обращения в поддержку:

- В ней нужно указать тип личного кабинета (физическое лицо, юридическое лицо и т.д.);

- Затем выбрать причину обращения. Нажав на блок с причиной, появится список возможных, из которых нужно выбрать подходящую;

- Далее в следующем блоке нужно описать точнее свою причину обращения. При этом нам напоминают, что вопрос должен включать только одну проблему, с которой вы обращаетесь в поддержку;

- Укажите дату, когда проблема появилась впервые;

- Запишите свой контактный Email в форме обращения;

- Приложите к форме скриншот, если таковые имеются и выберите тип подписи, которая была использована при подаче декларации;

- Введите символы капчи и нажмите на кнопку «Отправить».

В форме для описания проблема необходимо указать точный текст проблемы — ошибка служебной части файла обмена титульного листа отчётности. Укажите также в подписки, что вам не известная точная причина подобного ответа формы. И попросите разъяснить для вас эту ситуацию.

Чем опасна ошибка в КБК

Во время заполнения платежки или квитанции на уплату налога, пошлины и других неналоговых сборов нужно быть очень внимательным при указании КБК. Если будет допущена ошибка в КБК, то ваша оплата попадет в невыясненные поступления и будет там «висеть» до тех пор, пока вы с ней не разберетесь. Но хуже всего, что по тому налогу или сбору, который вы уплатили ошибочной платежкой или квитанцией, появится недоимка и будут начисляться пени. А если это была госпошлина за совершение юридически значимых действий либо выдачу документов, то вам попросту откажут в данном действии. Например, не примут исковое заявление в суд, не выдадут водительское удостоверение или дубликат необходимого документа.

Неуплаченные налоги, сборы и взносы могут быть также взысканы в судебном порядке. Однако, если в платежном поручении правильно указаны номер счета (расчетного и корсчета) и реквизиты банка получателя, обязанность по уплате налога считается исполненной с момента предъявления в банк платежного поручения на перечисление денежных средств (подп. 1 п. 3 ст. 45 НКРФ) при условии достаточности средств на расчетном счете хозсубъекта. С этим мнением согласна и налоговая служба, выпустив соответствующее письмо от 10.10.2016 № СА-4-7/19125@. Также аналогичное письмо есть у Минфина от 19.01.2017 № 03-02-07/1/2145.

О штрафе за неуплату вовремя НДФЛ мы писали в статье.

Часто задаваемые вопросы

Всегда ли нужно письмо-пояснение по корректировочной декларации 6-НДФЛ. Как его правильно составить?

Нет, письмо не считается обязательным приложением к декларации, и делается по усмотрению налогового агента или по отдельному запрос ИФНС. Подаётся в свободной форме. В нём указываются реквизиты заявителя и излагается суть разъяснений по вносимым исправлениям.

Каким способом можно отправить исправленную декларацию?

Тем же самым, что и исходный вариант. Если он был на бумаге, то и новый отчёт должен быть такой же. Аналогично и с электронной версией. Напоминаем, что бумажную декларацию разрешено отправлять при числе работников не больше 10.

Отказ налоговой инспекции

Нередки ситуации, когда налоговый орган может отказать в уточнении платежа и пересчете пеней. Тогда плательщик может обратиться в суд за защитой своих интересов. Суды очень часто встают на сторону налогоплательщиков и заставляют ФНС уточнить платеж и пересчитать пени по нему.

Часто спорные ситуации возникают тогда, когда указан КБК одного налога, а в графе «Назначение платежа» указан другой налог. Например, налогоплательщик указал КБК НДС, а в назначении платежа написал «НДФЛ». ФАС Западно-Сибирского округа от 13.09.2010 № А75-301/2010 удовлетворил иск налогоплательщика, сославшись на то, что налог был все же уплачен в бюджет РФ.

Аналогичное решение судами принимается и тогда, когда ошибка допускается при указании КБК при уплате пени. Таким образом, судами не ставится в зависимость уплата налога (сбора) от правильного указания КБК. Потому что этот код необходим, в первую очередь, для корректного распределения денежных средств между бюджетами.

***

Чтобы минимизировать негативные последствия со стороны налоговых органов, надо очень внимательно заполнять поле КБК в платежном поручении. Также необходимо регулярно запрашивать в налоговой справки об отсутствии задолженности или сверять расчеты с бюджетом. Данные мероприятия позволят своевременно отследить, правильно ли был уплачен налог и корректно ли он отражен в лицевой карточке налоговой инспекции, не дожидаясь требования об уплате налога (сбора). Если же была обнаружена ошибка в заполнении платежного поручения в ФНС, то необходимо обратиться в налоговый орган с заявлением об уточнении платежа.

Еще больше материалов — в рубрике «Банк, касса, ККТ, платежи».

Как исправить ошибку с недопустимым КБК?

Проверьте правильность заполнения КБК. Если вы ошиблись при вводе или использовали неправильный номер, то исправьте ошибку. Убедитесь, что КБК совпадает с банковской информацией поставщика услуг.

Если вы не уверены в правильности заполнения КБК, свяжитесь с представителями банка или поставщика услуг. Они помогут вам исправить ошибку или предоставят инструкции по правильному заполнению КБК.

Если вы обнаружили, что КБК является недействительным по какой-либо другой причине, нужно обратиться к поставщику услуг. Это может быть связано с изменением банковской информации, отказом в работе или другими причинами.

Помните, что недопустимый КБК может привести к задержкам в обработке платежей и оштрафованию

Поэтому важно внимательно проверять правильность его заполнения и своевременно исправлять ошибки

Если вы исправили ошибку с недопустимым КБК, убедитесь, что вся остальная информация в платежном поручении правильно заполнена, а платеж отправлен согласно условиям договора.

- Проверьте правильность указанных имени и реквизитов организации.

- Убедитесь, что указаны правильные суммы и налоги.

В случае возникновения проблем с проведением платежей всегда можно обратиться к банку или поставщику услуг.

| Номер телефона: | 8 (495) 000-00-00 |

| E-mail: | info@domain.ru |

Некорректный отчётный (налоговый) период

Правильный период важен для верного установления срока уплаты налога или взноса. Кроме того, без него нельзя однозначно связать уплаченные деньги с налоговой декларацией или расчётом. Если Вы неправильно выбрали период в уведомлении (к примеру, квартал вместо месяца), то Вам пришлют сообщение с текстом «указанный отчётный период невозможен для этой обязанности».

Отметим, что в нынешнем году сдача уведомлений обязательна исключительно для тех сроков оплаты, которые истекают в этом же году. Допустим, если Вы ещё в 2022 году успели внести авансовые платежи по единому «упрощённому» налогу за 1-3 кварталы 2022 же года, то Вам уже не нужно писать уведомления за эти кварталы.

Что делать, если КБК указан неправильно

В законодательстве прямо не прописано, что делать хозсубъекту, если он ошибся в указании КБК налогового платежа. Однако организациям и физическим лицам можно руководствоваться абз. 2 п. 7 ст. 45 НК РФ, который устанавливает порядок действий в случае обнаружения ошибки в платежном поручении, которая не привела к уплате налога. Итак, если вы неправильно указали КБК при перечислении налогового платежа, то необходимо как можно быстрее написать заявление в ИФНС по месту постановки на учет на уточнение платежа. Ведь из-за некорректного КБК ваша оплата не поступит по назначению и платеж будет неправильно отражен в личной карточке. Значит, у вас образуется недоимка и будут начисляться пени.

Если же хозсубъект допустил ошибку в КБК госпошлины, то заявление также пишется в ИФНС, но к такому документу дополнительно надо приложить подтверждение из Федерального казначейства о поступлении денег в бюджет. Заявления об уточнении платежа всегда подаются в налоговую, если необходимо уточнить КБК налога, сбора и иных обязательных платежей, администрируемых налоговыми органами, в бюджетную систему РФ. При этом значения не имеет, был ли в результате ошибки налог или сбор зачислен в тот же бюджет или нет. Официальной формы данного заявления нет, поэтому составить его можно произвольно. В заявлении необходимо указать:

- наименование организации, ИП или Ф. И. О. налогоплательщика — физического лица;

- ИНН, ОГРН или ОГРНИП;

- юридический и фактический адрес;

- контактный телефон для связи.

Далее в тексте заявления необходимо объяснить подробно, что именно необходимо уточнить и в чем заключается ошибка. К заявлению необходимо приложить копию платежки, по которой был перечислен «ошибочный» платеж.

Готовое заявление необходимо отправить в налоговую инспекцию одним из способов:

- сдать заявление в ИФНС лично или по доверенности;

- отправить заказным письмом по почте или курьерской службой;

- отправить по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

В нашей статье вы можете заявления на уточнение налогового платежа.

Если в платежном поручении вы забыли указать КБК, то в таком случае подается заявление на поиск и возврат ошибочно перечисленных средств.

Подпишитесь на рассылку

Несмотря на то что получателем средств является Федеральное казначейство, напрямую с плательщиками оно не работает, поэтому заявления об уточнении или возврате платежей подаются администратору УФК, указанному в платежке как получатель.

Что делать, если при перечислении налогового платежа вы допустили ошибку в других реквизитах платежного поручения, читайте в готовом решении «КонсультантПлюс». Если у вас пока нет К+, воспользуйтесь пробным бесплатным доступом к системе.