Коды ошибок в декларации по НДС

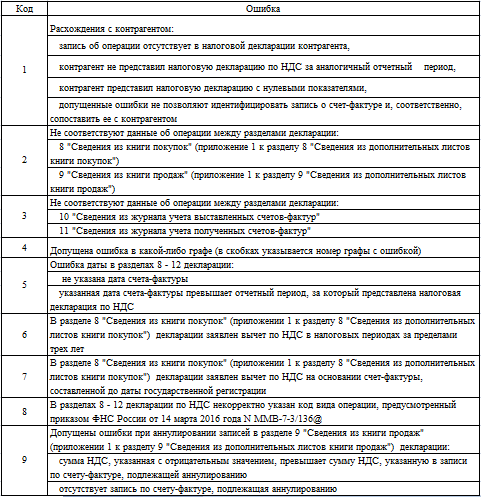

При получении требования из налоговой важно обратить внимание на указываемый код ошибки — их всего 9

Рассмотрим примеры.

Пример 1

В адрес ООО «Плутон» поступило требование из налоговой о даче пояснений с кодом ошибки 1 в декларации по НДС за 2019 год. Оказалось, что ООО «Нептун», продавший 2 стола и 3 стула в пользу ООО «Плутон» на сумму 28 500 руб., в том числе НДС 20% — 4750 руб., в книге продаж не отразил счет-фактуру по данной операции. ООО «Плутон» в пояснениях для налоговиков подтвердило правильность данных и наличие счета-фактуры от продавца. ООО «Нептун» пришлось сдавать уточненную декларацию.

Пример 2

ООО «Марс» в дополнительном листе к книге продаж за 2-й квартал 2020 года отразило со знаком минус счет-фактуру № 55 от 15.01.2020 на сумму 302 600 руб., в том числе НДС 20% — 50 433 руб. Получив из ИФНС требование с кодом ошибки 9 в декларации по НДС, бухгалтер перепроверил записи и обнаружил, что исходный счет-фактура № 55 от 15.01.2020 в книге продаж за 1-й квартал 2020 имеет меньшие числовые значения — сумма продажи 202 600 руб., в том числе НДС 20% — 33 767 руб. Бухгалтер дал пояснения и исправил запись об аннулировании.

Пример 3

Компания ООО «Венера» 09.01.2020 получила аванс за услуги по ремонту помещения от ООО «Юпитер» в сумме 51 000 руб. и начислила с него НДС 20% — 8 500 руб. 20.02.2020 компания выставила акт выполненных работ и счет-фактуру на полную сумму ремонта 102 000 руб., в том числе НДС 20% — 17 000 руб. В декларации за 1-й квартал 2020 года был отражен вычет НДС в размере 8 500 руб. В требовании из налоговой указан код ошибки 2 в декларации по НДС. При проверке выяснилось, что бухгалтер ООО «Венера» не отразил в книге продаж авансовый счет-фактуру. В данном случае после выяснения ошибки была сдана корректировочная декларация.

Пример 4

После представления декларации по НДС за 2019 год ООО «Сатурн» получило требование о даче пояснений по отражению вычета НДС с покупки мебели на сумму 21 000 руб., в том числе НДС 20% — 3 500 руб. В письме из налоговой был указан код ошибки 5 в декларации по НДС. При проверке бухгалтер обнаружил, что в счете-фактуре, указанном в книге покупок, отсутствует запись о дате. После определения сути недочета в декларацию были внесены недостающие данные.

Таким образом, прописанный в требовании код помогает верно идентифицировать ошибку и вовремя внести исправления.

Довольно часто в письмах из ИФНС встречается ошибка 1 в декларации по НДС, которая не несет большой опасности, ведь не исключено, что недочет существует не со стороны организации, а со стороны ее контрагента. И бухгалтеру необходимо лишь подтвердить правильность данных в представленной декларации и снять с себя неоправданные обвинения.

Возможно, вам будут интересны статьи по НДС:

- «Утверждены новые коды операций по НДС»;

- «Порядок заполнения декларации по НДС»;

- «Журнал учета полученных и выставленных счетов-фактур».

***

Налоговые органы идентифицируют ошибки в декларации по НДС в соответствии с кодами, указанными в письме ФНС России от 03.12.2018 № ЕД-4-15/23367@. Всего 9 кодов. Мы дали характеристику каждому типу ошибок и рассмотрели несколько примеров.

Еще больше материалов по теме — в нашей рубрике «НДС».

Как исправить ошибки и проверить себя

Коды ошибок позволяют быстрее понять, в каком именно разделе декларации следует искать расхождения. Проверить себя можно и с помощью контрольных соотношений из ФНС России от 23.03.2015 № ГД-4-3/4550@ (в редакции от 09.03.2019).

Существуют два основных способа исправления ошибок:

- Сдать уточненную декларацию.

- Предоставить пояснения в рамках текущего отчета.

Основной принцип здесь следующий: необходимо обязательно сдавать «уточненку», если занижена сумма налога (п. 1 ст. 81 НК РФ). Примером может служить отсутствие счета-фактуры или ошибка в сумме начисленного НДС.

Важно!

Если же сумма налога не искажена, а недочет носит «технический» характер (например, опечатка в адресе контрагента), то новую декларацию можно не сдавать.

В этом случае достаточно направить пояснение по НДС

Важно отметить, что не только декларацию, но и пояснения практически всем необходимо предоставлять в электронном виде (п. 3 ст

88 НК РФ). Сдавать их «на бумаге» имеют право только налоговые агенты, если они не платят НДС по иным основаниям (п. 5 ст. 174 НК РФ).

Впрочем, можно сдать «уточненку» и при наличии только технических нарушений. Например, если были допущены ошибки в реквизитах, и бизнесмен не хочет, чтобы у его контрагентов возникли проблемы при проверке деклараций.

Однако следует помнить, что при сдаче уточненной декларации «камералка» начинается заново. Следовательно — срок завершения проверки откладывается. Особенно «чувствительно» это будет для тех бизнесменов, которые заявили налог к возмещению.

Поэтому, думая об удобстве контрагентов, не нужно забывать и о собственных интересах.

Камеральная налоговая проверка по НДС 2019

Ответ на требование 1

ООО «….» в ответ на требование №_ от _____ сообщает, что:

1. Налоговым кодексом РФ не установлена обязанность налогоплательщика осуществлять реализацию товаров, работ, услуг каждый квартал. В случае отсутствия деятельности сдаётся налоговая декларация с нулевыми показателями.

2. 25 марта 2020 года был издан и опубликован указ Президента РФ N 206, которым дни с 30 марта по 3 апреля 2020 г. установлены как нерабочие с сохранением за работниками заработной платы. В дальнейшем указом Президента от 02.04.2020 N 239 режим нерабочих дней был распространен на период с 4 по 30 апреля, а указом от 28.04.2020 N 294 — на период с 6 по 8 мая. Таким образом, наша компания не имела права работать в период пандемии. И отсутствие реализаций в этот период говорит о добросовестном и неукоснительном соблюдении нами Указов Президента РФ и Мэра города Москва.

3. ООО «____» предпринимает различные меры, направленные на выход из ситуации, в которой оказалась наша компания из-за пандемии. Мы пытаемся восстановить деловые связи, подписать новые договоры. Отсутствие продаж во втором квартале напрямую говорит, что наша компания пострадала. Однако пострадавшими были признаны лишь некоторые ОКВЭДы и помощь государство оказало только определенным фирмам. К, сожалению, наш ОКВЭД не относится к перечню пострадавших отраслей

4. Бизнес-план отсутствует, так как в сложившейся ситуации что-то планировать очень сложно. Во-первых, из-за возможности второй волны пандемии. И, во-вторых, из-за огромных штрафов Роспотребнадзора, из-за угрозы которых на работу выходить не очень хочется.

Что такое код ошибки и как его узнать

Все электронные декларации по НДС налоговики «прогоняют» через специализированный программный комплекс АСК НДС-2.

Проверяются как соотношения между разделами внутри декларации, так и сведения, полученные от контрагентов. При выявлении расхождений налогоплательщику направляют требование по НДС о предоставлении пояснений.

Регламент, который используют налоговики, включает в себя типовые виды ошибок. Каждой из них соответствует свой цифровой код. Узнать все виды ошибок и их коды, действующие в 2019 году, можно из совместного письма Минфина РФ и ФНС РФ от 03.12.2018 № ЕД-4-15/23367@.

Как избежать проблем с налоговой отчетностью

Если вы получили от налоговиков требование по НДС с перечнем ошибок, не следует его игнорировать. Лучше всего своевременно (в течение 5 дней) дать пояснения и решить вопросы в рабочем порядке.

Однако, если договориться не удалось, не забывайте, что вы имеете право на защиту своих интересов в суде. Особенно это касается тех, кто заявил НДС к возмещению.

Любая отчетность базируется на первичных документах. Поэтому от их достоверности и своевременного формирования во многом зависит и качество отчетов.

Например, наша компания работает с «первичкой», используя уникальную технологию документооборота «Процессинг». Эта система позволяет контролировать полноту, достоверность и своевременность заполнения документов в режиме онлайн. В случае необходимости можно в любой момент составить отчет и запросить у клиента недостающие сведения прямо в базе 1С. Таким образом, сбор и анализ первичных документов ведется в течение всего периода, а не в авральном режиме накануне срока сдачи декларации.

А еще мы знаем, на что обращают внимание инспекторы и стремимся при заполнении отчетности свести к минимуму риски для бизнесмена. Везде, где это возможно, мы стремимся сблизить бухгалтерский и налоговый учет

Готовые формы тщательно проверяются по всем контрольным соотношениям.

Поэтому подготовленные отчеты не вызывают претензий у налоговиков, а наши клиенты по итогам проверок не подвергаются штрафным санкциям.

Если все-таки возникла необходимость сдать уточненную декларацию — проблем также не возникнет. Например, так бывает, если бизнесмен не успел собрать все первичные документы. Эта процедура тоже проводится нами в штатном режиме и не влечет за собой никаких дополнительных рисков для клиента.

Виды ошибок и их кодировка

Код 1 — это «разрыв» данных. Он присваивается, если нет возможности сопоставить тот или иной счет-фактуру с данными контрагента. Такая ситуация возникает, если указанный в декларации поставщик или покупатель вообще не отчитался по НДС или сдал «нулевую» форму. Также это код используется, если ошибки не позволяют сопоставить «входящий» и «исходящий» счет-фактуру (например, неверно указан ИНН контрагента).

«1» — это единственный код, относящийся к «внешним» несовпадениям, все остальные виды ошибок выявляются по самой декларации, без учета сведений от бизнес-партнеров налогоплательщика.

Код 2 используется при несовпадении данных книг покупок и продаж (разделы 8 и 9 декларации, а также приложения к ним). Такая ошибка может возникнуть, например, при зачете авансов.

Код 3 применяется, если выявлены расхождения между журналами выставленных и полученных счетов-фактур (разделы 10 и 11 декларации). Этот вид ошибки может появиться у налогоплательщика, который ведет посредническую деятельность.

Код 4 свидетельствует об ошибке в конкретной графе (например, об арифметической). При этом номер «подозрительной» графы будет указан в скобках после кода.

Код 5 говорит об ошибках в датировании счетов-фактур, перечисленных в разделах 8-12. Это может быть как отсутствие даты, так и ее несоответствие отчетному периоду.

Код 6 показывает, что вычет заявлен по счету-фактуре, выданному более трех лет назад.

Код 7 используется, если включенный в декларацию входящий счет-фактура выдан до государственной регистрации налогоплательщика.

Код 8 говорит о неверной кодировке операций в разделах 8-12. Проверить код операции можно в перечне, утвержденном приказом ФНС РФ от 14.03.2016 № ММВ-7-3/136@.

Код 9 свидетельствует об ошибке при аннулировании исходящего счета-фактуры (раздел 9 и приложение к нему). В этом случае отменяемый счет-фактура или отсутствует, или сумма по нему меньше, чем в записи об аннулировании.

Вывод

Коды ошибок в требовании, полученном от ИФНС, помогают налогоплательщику понять, в какой раздел декларации по НДС следует внести исправления.

В зависимости от существенности искажений бизнесмен должен сдать уточненную форму или может ограничиться направлением пояснений.

Добрый день! Подскажите, пришло такое требование, как на него отвечать? У нас вроде все ок, все декларации бьются «документы:1.1 В разделе 3 по строке 130 отражена сумма налога, предъявленная покупателю при перечислении суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежащая вычету у покупателя в соответствии с пунктом 12 статьи 171 и пунктом 9 статьи 172 Кодекса. Суммы налога, принятые к вычету, подлежат восстановлению налогоплательщиком (Ст170 п3 НКРФ) с отражением в разделе 3 по строке 90. В результате анализа налоговых деклараций по НДС за период с 1 кв.2016г. по 4 кв.2018г. Инспекцией установлено невосстановление суммы налога в указанных периодах. В соответствии со статьей 172 настоящего Кодекса в обоснование правомерности применения налоговых вычетов, необходимо предоставить пояснения с приложением подтверждающих документов (ОСВ по сч. 76 ВА, ОСВ по сч. 60.02, запериод с 01.01.2016г. по 31.12.2018г. с разбивкой по контрагентам, в разрезе кварталов, договора, счет-фактуры, платежное поручение на аванс) по вопросу невосстановления (неполного восстановления) суммы налога, подлежащей восстановлению в соответствии с пп.3 п.3ст.170 НКРФ»

Не успели мы сдать отчетность, как с налоговой повалились требования. Сначала бизнесу поставили жёсткие условия: сидеть дома и под угрозой огромных штрафов и даже уголовной ответственности не выходить на работу. Рабочие пропуска были доступны лишь избранным. Работники тоже обрадовались, и уехали на дачи, помахав работодателям на прощание Указом Президента «О нерабочих днях».

А вот теперь налоговая провела камеральную проверку налоговых деклараций за 2 квартал 2020 года и настоятельно требует объяснить:

- отсутствие продаж;

- высокую долю вычетов;

- низкую налоговую нагрузку;

- местонахождение генерального директора.

Как вам вот это требование?